ダウ理論とは、チャールズ・ダウという外国の方が提唱した理論で全てのテクニカル分析の親とも言うべき元祖とも言える理論で、6つの法則から成り立っています。

もし存在しなかったら今世の中にあるチャート分析の理論が半分くらいになっていたかもしれない、それくらいチャート分析の本質にかなり近い、源流的存在をまとめた理論なのです。

ダウ理論というと「高値と安値が切り上がればアップトレンドのあれだよね?」と思うかもしれませんが、実はほんの一部にしか過ぎず、他のサイトではその一部分だけを説明しているものがほとんどです。

本来は、欧米のプロの投資家がトレードの基礎として最初にしっかり学ぶと言われるほど重要なもの。

それだけの実績が、ダウ理論にはあるという事になるわけですが、実際に理解もしやすく、使いやすいです。

相場の格言に「Trend is Friends」(※トレンドは友達、トレンドに逆らうな、トレンドに従え、などと訳される)という言葉があるように、トレードの世界において、昔からとても重要視されているのです。

今回の記事では、そのダウ理論の必要性が分かっていて、ゼロからしっかり理解した上でトレードにしっかり活かしたい人のためのものになります。

意外と知られていない本当のダウ理論

このダウ理論の本来の目的は市場の値動きを評価する事です。

この「評価する」というのが至極シンプルで重要な意味を持っているのですが、実際のところこの意識でダウ理論を使いこなせている人は本当に少ないです。

その証拠に

「値動きを評価するとはどういう事ですか?」

と、問われて明確に答えられる人は少ないし、絶対的な答えが存在しない難しい事だからです。

そして、ダウ理論のほんの一部【トレンド判断】を知ってるだけで、全部理解したつもりになっているのです。

ここで僕なりの答えを示すなら

「過去の値動きを分析して、未来の相場が今よりも上に行きやすいのか?下に行きやすいのか?判断が難しいのか?といった方向を見定めた上で、チャートがどんな形を作っていくのかを予測することであり、今の相場がどんな状態かを見極める事」

です。

これは、トレードでいうとエントリーのタイミングをどうするか?と考えるよりもずっと手前の「そもそもここでトレードしたほうがいいのか?」に対する答えを提示してくれるのです。

相場が現在どういう状況にあるのか?上に行こうとしてるのか?下に行こうとしているのか?勢いはあるのか?これらの問に答えを出すための分析手段であり、ダウ理論とはチャールズ・ダウさんの相場に対する考え方そのものなのです。

そのため、かなり幅広い概念をカバーしているもので、じっくり勉強して理解するためにはたくさんの知識習得と多くの経験を積む必要があります。

実際、このダウ理論は以下の6つの法則から構成されているもので、もし、学校で取り上げるならば1年くらい細かい科目にわけて勉強と実践をするくらい奥が深い理論で、その一つ一つがトレードの成績に大きく影響してくるくらい重要なものなのです。

ダウ理論の6つの法則から相場の値動きの本質を掴む

さて、ここからがダウ理論のメインテーマです。

先ほど紹介した以下のダウ理論の6つの法則を順番に解説していきます。

- 価格(平均株価)はすべての事象を織り込む

- 平均は相互に確認されなければならない

- トレンドは出来高でも確認されなければならない

- トレンドは明確な転換シグナルが発生するまでは継続する

- トレンドには3種類ある

- 主要トレンドは3段階からなる

そしてこれらの説明が終わった後に、これらダウ理論の考え方をふんだんに盛り込んだ上で、どういうトレード戦略を組むことができるのか?についても話していきます。

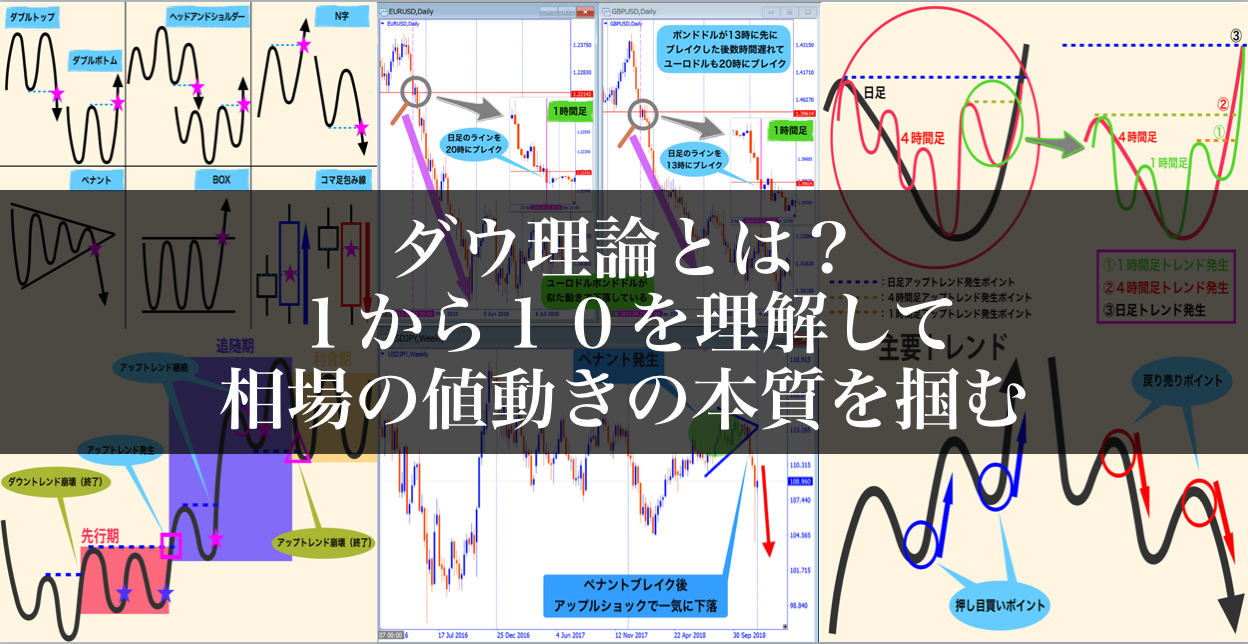

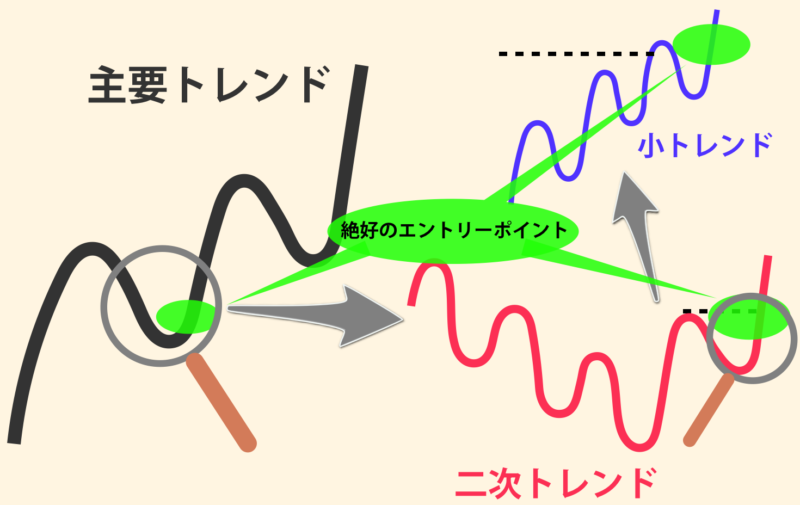

先に結論をいうなら、ダウ理論の6つの法則を理解すれば、以下の図の様な勝率も高く、含み損も少なく出来る絶好のエントリーポイントを見つけてトレードすることが可能になります。

そして絶好のポイントでエントリーするだけではなく、そのポジションの利益をどこまで引っ張ることができるのか?利益の最大化についても話していきますので、ぜひ途中で諦めることなく、読み進めていただければと思います。

1:価格(平均株価)はすべての事象を織り込む

⇒チャート分析だけで未来を予測できる

「価格(平均株価)はすべての事象を織り込む」とは、一言でいうならチャート分析だけで未来を予測できる、ということです。

普段の相場の値動きはもちろんの事、近年起きた為替が大変動を起こす様な事件や世界の経済活動そして政治要因や地勢リスク等による大きな値動きも、もちろん全てでは無く限定はされるものの、究極的にはチャート分析で未来の値動きを予測できるということです。

最近のとてもわかり易い例を出すなら、アップルショックがあります。

アップルショックの値動きもチャートで説明できる

この時、インターバンクという為替取引の大元でも価格が表示されない、400~500pips値飛びして大暴落した数年に一度あるかないかの異常事態が起こりました。

この大暴落の原因となったと言われている、アメリカ経済の状況やアップルの売上下方修正発表を察知するのは普通ではほぼ不可能です。

しかし、相場が暴落する兆候はチャートから見て取れるのです。

これがアップルショックが起きた後のドル円のチャートですが、書いてあるとおり、ペナントというチャートパターンを作っているのがわかるでしょう。

このチャートから、大暴落が起こる前に「ペナント」(変動幅が小さくなる時に出来る形)というチャートパターンが去年12月まで作られて、その後ブレイクして下方向の下落圧力がかかっているのがわかるのです。

仮にアップルショックが予測できなかったとしても、下方向に大きく動く兆候はチャートを見ていればわかったのです。

これがチャートの値動きで未来は見える、というとてもわかり易い例です。

またアップルショックとは何か?原因は?についてはこちらの記事にまとめてあります。

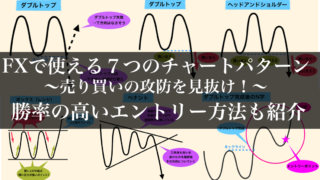

未来を予測するための強力なチャートパターン

参考までに、ペナント以外の有名で強力なチャートパターンをいくか図にしておきます。

これらのチャートパターンの形が出来る直前と、出来た後はその方向、それぞれ矢印が示す方向に動く事が多いという考え方もできるので、「このチャートパターンが出来そうだな」とチャートを見てイメージが出来れば方向性を予測する1つの材料にしてくださいね。

「価格(平均株価)はすべての事象を織り込む」のまとめ

- 価格(チャート上の情報)はすべての事象を織り込んでいる

- チャート分析からの未来予測=認識できるパターンを自分なりに認識すること

2:平均は相互に確認されなければならない

⇒関連通貨の同期を確認すればトレンドの信憑性が高まる

「平均は相互に確認されなければいけない」というのはFXの世界に当てはめるなら、ある通貨ペアでトレンドが発生したときに、関連性の高い通貨ペアやインデックスでも同じようにトレンドが確認できれば(同期していれば)、より根拠のある確かなトレンドだと判断できる、ということです。

これにより「目の前のトレンドを信用していいのか?」「この動きはダマシじゃないか?」という不安を払拭でき、より正確にトレンド判断ができるようになるので、それだけ利益を伸ばせるという事でもあります。

すなわち、トレードにおいてトータルでプラス収支にしやすくなります。

「関連性の高い通貨ペアってなに?」

「関連性の高い平均指数(インデックス)ってなに?」

という部分も詳しく解説していきます。

原文からわかる関連性の高さと平均の意味

その前に、この「平均は相互に確認されなければいけない」についてウィキペディアに書いてある原文を簡単に確認しておきましょう。

平均は相互に確認されなければならない

複数の平均的指標が存在する場合、その両者に同じシグナルが見られないなら明らかにトレンドとして捉えることは出来ないと考える。もっともシグナルが同時期に出現する必要はないものの、直近においてシグナルが発生していればトレンドとして捉えるべきであり、且つ可能な限り同時期に近ければ確定的としている。

ダウが活躍した時代のアメリカでは、工業生産が盛んになると共に製品を輸送するための鉄道が整備された時期であった。工業生産の好調・不振は即座に鉄道業の経営に影響したことから、ダウが創刊した『ウォールストリート・ジャーナル』ではダウ・ジョーンズ工業平均株価と運輸株平均をチャート形式で掲載している。引用元:Wikipedia ダウ理論

この中で注目してほしいのは、

- 工業生産の好調・不振は即座に鉄道業の経営に影響した

- ダウが創刊した『ウォールストリート・ジャーナル』ではダウ・ジョーンズ工業平均株価と運輸株平均をチャート形式で掲載している。

この2箇所です。

まずダウ・ジョーンズさんは、関連性の高い業種とはなにか?の問に対して、工業生産のものを作る会社の業績と、鉄道業の業績には関連性が高いことを見抜いたのです。

これは単純な話ですが、ものを作っている会社は、ものを作るだけではなく作ったものを販売店に配送する必要があります。

当時のアメリカでは配送の手段として鉄道を使うことが主流だったので、ものを作る工業生産の会社の業績が悪くなると、配送する商品がなくなるので、鉄道業者の売り上げも落ちます。

こう考えると工業生産の会社と鉄道業者の関連性が高いのは納得ですね。

現代でいうとAmazonと宅配業者で考えるとわかりやすいですね。

ものを売るAmazonの業績が上がれば上がるほど、配送する商品が増えるので宅配業者の業績は良くなります。

そしてダウ・ジョーンズさんは、さらにそこから一歩踏み込んで、1社1社の業績の関連性よりも、複数の会社の業績を合算して出した平均同士の方が関連性が高いことを見抜いたのです。

「工業生産の会社と鉄道会社を一社一社見ても、業績の良いところと悪いところで差があるから、それぞれの平均を見たほうがいいのでは?」と思い至ったのです。

そこで、これらの有効性を確認した後、自身が創刊したウォールストリート・ジャーナルでは工業株の平均と運輸株の平均を掲載して、相場分析の際の判断材料にしていたのです。

ではでは原文はこのくらいにして、実際にFXでは「平均は相互に確認されなければいけない」この法則をどう使っていけばいいのかを見ていきましょう。

為替相場においてこの考え方は視点を少しずらす事で十分に使えます。

ポンドドルとユーロドルのブレイクアウトを相互に確認する

先ほども話しましたが、FXにおいては関連性の高い通貨ペアやインデックスを見ることで、「目の前のトレンドを信用していいのか?」「この動きはだましじゃないか?」という不安を払拭でき、より正確にトレンド判断ができるようになります。

実際にどういうものを見ていけばいいのか?をチャートを使って説明していきますね。

為替相場においては、トレードする通貨ペアにUSドルが含まれているなら、他の通貨ペアでUSドルが含まれているものを見比べます。

USドルが含まれる通貨の中でも同じような動きをする通貨はある程度決まっているので、動きの関連性の強い通貨ペアを一緒に見ることで、トレンドが出ているかどうかを確認することができるのです。

ここではまずユーロドルとポンドドルのチャートで説明していきます。

ユーロドルとポンドドルの通貨ペアはどちらもUSドルが含まれており、とても相関が高い通貨として有名です。

相関が高いということは、似たような動きをしやすいということです。

実際のチャートで説明しましょう。

ユーロドルとポンドドルが同じように下がって行く形になっているのが見てわかります。

このように似たような動きをする通貨ペアのことを相関が高い、といいます。

そして、注目してほしいのはチャートの中でも拡大させている、ラインブレイクをして下に落ち始めた部分。

よく見ると時間差で起こっているのがわかるでしょう。

上記の図で言えば、20時の時点でのユーロドルのブレイクのダマシの可能性は低く下に行く可能性が高いと分析が出来るのです。

なぜなら先にポンドドルが同じ日の13時にラインをブレイクしているからです。

この様に、相関の強い複数のチャートを見て目先の方向性の動きに確信を高めて行く事が、ダウ理論でいう「平均は相互に確認されなければならない」の意味になるのです。

相関性が高い通貨ペアの組み合わせは他にもあるし、それこそ2つではなく3つ4つと複数チェックするのもよいでしょう。

ただ、これはあくまでの目安であって今回のようにポンドドルがブレイクしたからユーロドルもブレイクするはずだ、と決めつけてエントリーするのはやめたほうがいいです。

絶対的なものではなく、他の要素と合わせて参考にする事で活かせるものです。

「平均は相互に確認されなければならない」のまとめ

- 平均は相互に確認されなければいけない=通貨同期を意識する分析は有効である

3:トレンドは出来高でも確認されなければならない

⇒出来高が確認できればトレンドの勢いがわかる

この出来高とは取引されている総量の事で、これが多ければ多いほど値動きにも大きく影響するという考え方が元となっています。

出来高を考える上で大事なことは、上昇している局面でしっかり出来高を伴っているかどうか?を確認することです。

相場が上昇してるのに出来高が大してない場合は、買いたい人が多いというよりも、売りたい人は少なく、相対的に買いたい人が多いだけだということがあります。

だからこそ出来高がしっかり確認できる上昇は勢いがあり、信頼できるトレンドだと言えるのです。

しかし、これはダウ理論の中で唯一FXで応用を利かせるのは本当に難しくあまり効果が少ない話と言えます。

では具体的に出来高について見ていきましょう。

「トレンドは出来高でも確認されなければならない」を原文で確認する

ではFXで応用を利かせるのが難しい理由をウィキペディアの原文から見てみましょう。

トレンドは出来高でも確認されなければならない

市場の終値の変動をダウは重視するが、同様にトレンド発生の確認手段として出来高の推移も重視する。

例えば上昇局面においては値上がり時に出来高が増加し値下がり時には出来高が減少、下降局面においては逆になる。引用元:Wikipedia ダウ理論

例えば上昇局面においては値上がり時に出来高が増加し値下がり時には出来高が減少、下降局面においては逆になる。

ここで言っているのは、上昇している場面でただ上昇しているのではなく、出来高が一緒に増えていることでトレンドの信憑性が高まるということです。

FXで出来高を確認する方法は?

残念ながらFXの世界では、世界中のすべての取り引きの出来高をリアルタイムで把握することはできません。

では、この出来高分析によるトレンド判断は諦めなければならないのか?と言われればそうではありません。

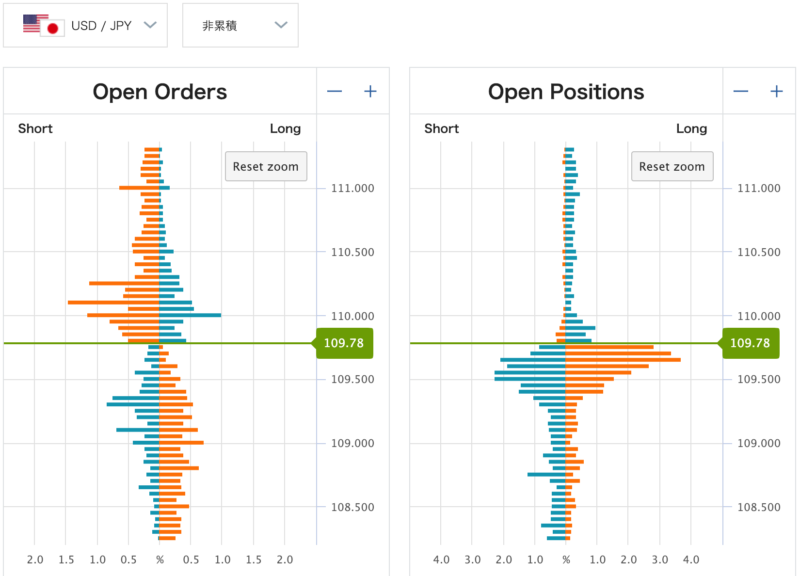

世界中の取り引きの出来高は把握できませんが、各証券会社が自社の顧客が保有しているポジション量を計算して出しているところがあります。

日本で有名なのはOANDAです。

OANDAで提供されているデータはOANDAグループ全体のものなので、日本はもちろん海外の顧客のデータも反映されています。

こちらのページからでドル円のポジション保有状況を把握することができます。

https://www.oanda.jp/lab-education/oanda_lab/oanda_rab/open_position/

このサイトの解説にも書いてありますが、基本的な見方としては、

ポジションを保有してる人(オープンポジション)の比率(%)をみて、現在の値段とショートの人、ロングの人を見比べることで、含み益、含み損を抱えている人がどのくらいいるのか?を見ることができます。

もしショートで含み損を抱えている人が多ければ、含み損を決済するロングが入り、上昇する可能性が高い、という分析ができます。

他にもこの出来高の考え方を応用できるのが、オシレーターによる買われ過ぎ、売られ過ぎのテクニカル分析を使用する事で反転の目安にする事はできるのですが、かなり経験がものを言うテクニックなので、慣れていないと難しいです。

また、もう一つ注意点があり、このようなオープンポジションのデータは、提供しているブローカーの統計情報を基にしているので、全世界の取引の実態を示しているものではないという点です。

「トレンドは出来高でも確認されなければならない」のまとめ

- トレンドの信頼性は「出来高」も考慮することが、本来は重要

- 実際問題、株式市場とは異なりFX市場において「出来高」を把握するのは難しい

- 出来高に近いものにオープンポジションなどのデータもあるが、あくまでも提供しているブローカーの情報なので、正確性に欠けることも覚えておこう

4:トレンドは明確な転換シグナルが発生するまでは継続する

⇒トレンドの把握で目線を固定し利益を最大化する

まず最初に話をしたいのは、そもそものトレンドの考え方です。

今の相場でトレンドの把握が出来ると、「上か?」「下か?」「横か?」の目線を固定が出来、トレンドが継続しているとわかればポジションを長期保有して利益を最大化することが出来ます。

では、実際にトレードで活かすために、トレンドとはどういうことのものを言うのか?具体的に説明していきます。

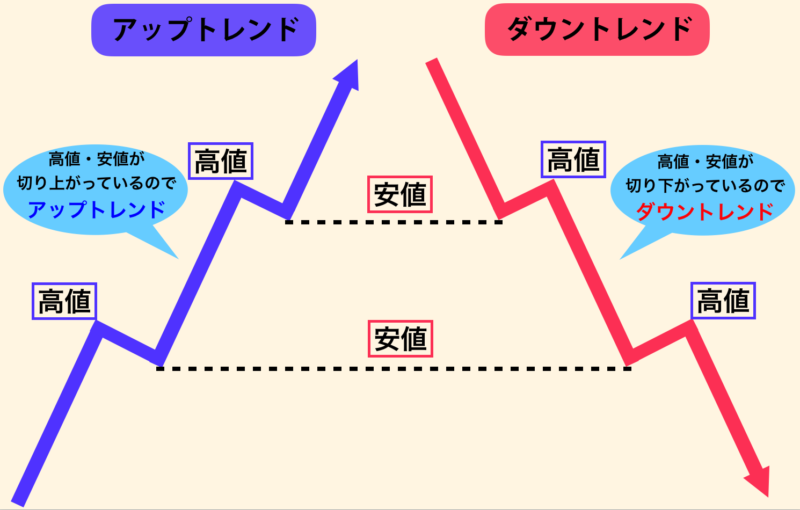

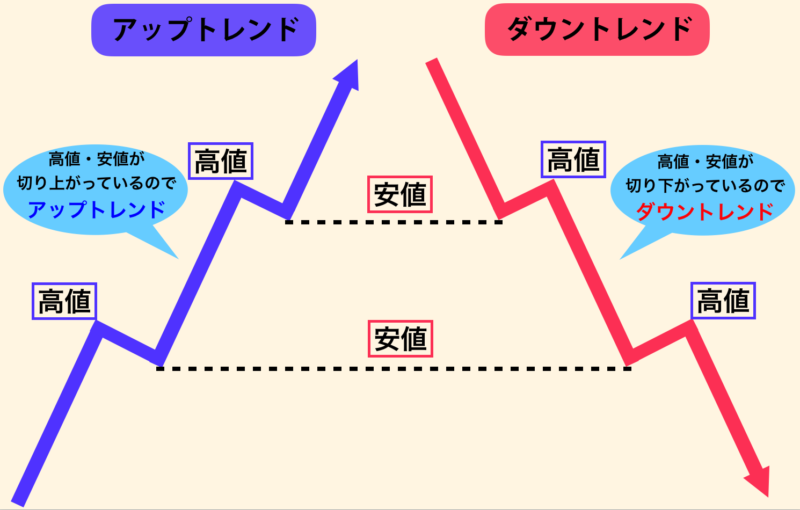

ここではあまり難しいことは考えずに、以下の図のように高値と安値が切り上がっていればアップトレンド、高値と安値が切り下がっていればダウントレンド、と考えてもらえれば大丈夫です。

そして、このトレンドについてダウ・ジョーンズさんはとても重要な決まりごとを作りました。

それがこの法則のテーマでもある、トレンドは明確な転換シグナルが発生するまでは継続する、です。

どういうことなのか、ウィキぺディアの原文から見て行きましょう。

トレンドは明確な転換シグナルが発生するまでは継続する

現在の市場で発現しているトレンドは、明確にトレンドの転換シグナルが現れるまで継続し続けるとする。トレンドに従った売買によって多くの投資家は利益を得るのであり、トレンドに逆らった売買で利益を得るのは難しい。引用元:Wikipedia ダウ理論

ダウ理論が優れている理由の一つとして、トレンドが出ている出ていないの基準がどのテクニカル分析よりもわかりやすくはっきりしていることです。

実際、これから説明するダウ理論の方法で一回下降トレンドと判断されたなら、どんな形で上がろうと、決めたラインまでは下降トレンドとして考えるところです。

極端な例ですが、以下のチャートの様に400pips上昇しているところでも、下降トレンド中と考えるのです。

目先の値動きだけで判断すれば、「上昇トレンドで見るべきでしょ」と声を大にして言いたくなる場面もありますが、頑固おやじの様にシグナルが出るまでは、早々に覆さないのがダウ理論によるトレンド判断なのです。

もちろん、このダウ理論によるトレンド判断が絶対で完璧ではありません。

上記のチャートでも400pipsではなく結果的に1000pips以上上昇トレンドになる事もありえるでしょう。

ダウ理論が重宝されるのは、トレンドが出ている時はその方向に動く事が多いだけではなく、上なのか?下なのか?の目線を固定する事によって無駄な損失トレードを減らしてトータルでプラス収支を出す事に繋がるからなのです。

それが原文にある「トレンドに従った売買は利益を得る」と示している事なのです。

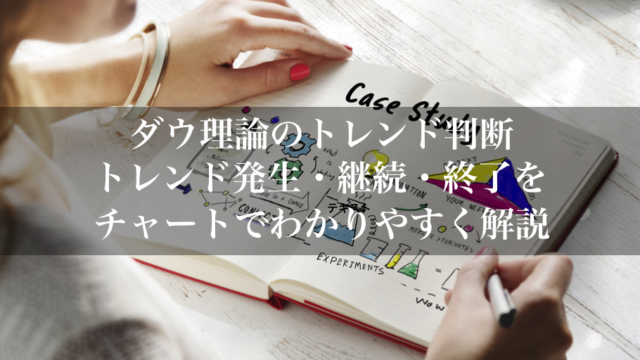

トレンドの「転換シグナル」をどの様に見極めるのか?については僕の固定化した目線でのトレンド判断の方法があるので、こちらの記事を参考してください。

5:トレンドには3種類ある

⇒3種類のトレンドを正確に把握できると絶好のエントリーポイントが見える

ここでは「トレンドには3種類ある」ということについて話をしていくのですが、これだけ見ると「一体何のことを言ってるの?」と感じると思います。

ただ、そんな難しく考える必要はなく、この「3種類のトレンド」でこれから解説していくことの目的はたった一つです。

それは、

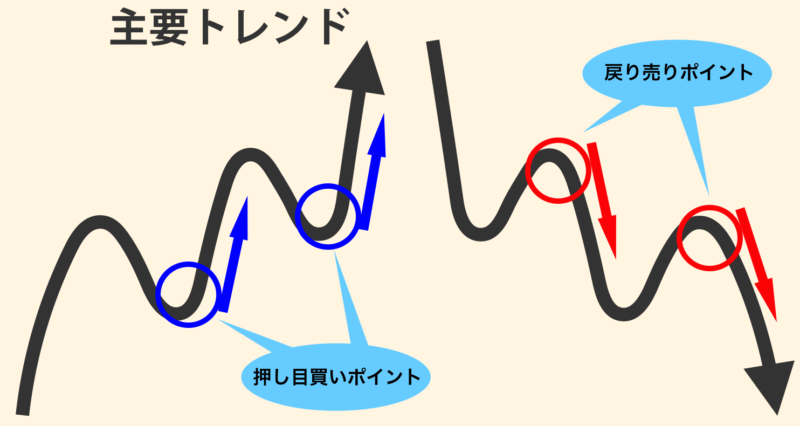

一回のトレードでなるべく高い勝率で含み損少なく、大きな利益を獲るために大きなトレンド(主要トレンド)の押し目で買い、戻りを売ること。

そして事前にその押し目と戻りを見つけることです。

そもそも、トレードにおいてトレンドが出ていればどこでもエントリーすれば勝てるのか?

そんなことはありませんよね。

長期足でトレンドが出ていたとしても、エントリーするタイミングによっては、含み損が大きくなって塩漬けにしたり、何度も損切りになることがあります。

じゃあトレンドが出ている中で、絶好のエントリーポイントとはどこなのか?と言われれば、それが押し目と戻しなのです。

図で表すなら、ずばりここですね。

こういった、丸で囲んだ押し目や戻しでエントリーが出来れば含み損が少なく高い勝率を出せるからこそ「絶好のエントリーポイント」と言えるのです。

この絶好のポイントでエントリーするために、3種類のトレンドを理解する必要があり、3種類のトレンドを理解できれば、トレンドの押し目になりそうなところで買って、戻りになりそうなところで売る、とっても美味しいトレードができるようになるのです。

ではまず最初に、原文を見てダウ理論において、3種類のトレンドとは何なのか?を理解しましょう。

「3種類のトレンド」を原文で確認する

先ほども同じ図を使いましたが、そもそもトレンドとは?という疑問に対しては、こういうものをイメージしておいてください。

さて、ではこのトレンドについて、3種類ってなにがあるのか?原文を見ていきます。

ダウ理論では、価格変動の分析において市場動向(トレンド)を重視する。そのトレンドを以下の3つに分類している。

1、主要トレンド:1年~数年のサイクル。

2、二次トレンド:3週間~3ヶ月のサイクル。

3、小トレンド :3週間未満のサイクル。これらのトレンドは互いに独立しているのではなく、二次トレンドは主要トレンドの調整局面であり、小トレンドは二次トレンドの調整局面として捉えられる。

引用元:Wikipedia ダウ理論

少し小難しい話をしている様に感じるかもしれませんが、簡単に言ってしまえばトレンドには3種類あって、主要トレンド、二次トレンド、小トレンドの3つだということです。

そして、これら3つはバラバラに理解するのではなく、整理して関連付けることが大切なので、一つ一つ話をしていきます。

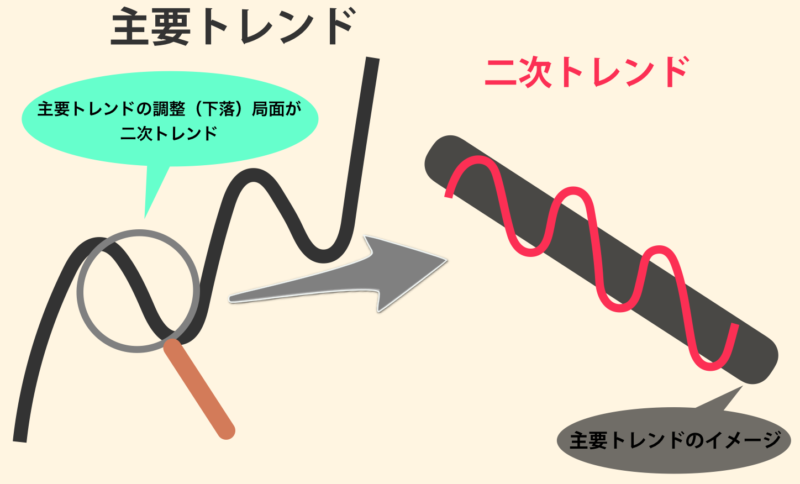

まず主要トレンドと二次トレンドの関係は以下のとおりです。

二次トレンドは主要トレンドの中の調整局面、つまり下落しているところです。

二次トレンドは主要トレンドよりも短期の時間足なので、主要トレンドの一波が二次トレンドではしっかりと波形を描いてダウントレンドを形成しているのがわかると思います。

このダウントレンドが二次トレンドに当たります。

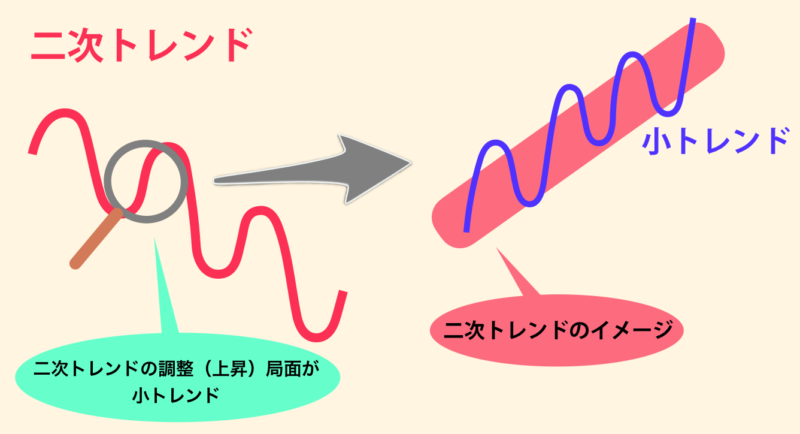

次に二次トレンドと小トレンドの関係は以下の通りです。

小トレンドは二次トレンドの中の調整局面、つまり上昇しているところです。

小トレンドは二次トレンドよりも短期の時間足なので、二次トレンドの一波が小トレンドではしっかりと波形を描いてアップトレンドを形成しているのがわかると思います。

構造としては主要トレンドと二次トレンドの関係も、二次トレンドと小トレンドの関係も同じです。

それぞれ下位足のトレンドは上位足の調整局面という意味では同じですが、アップトレンドなのかダウントレンドなのかが異なります。

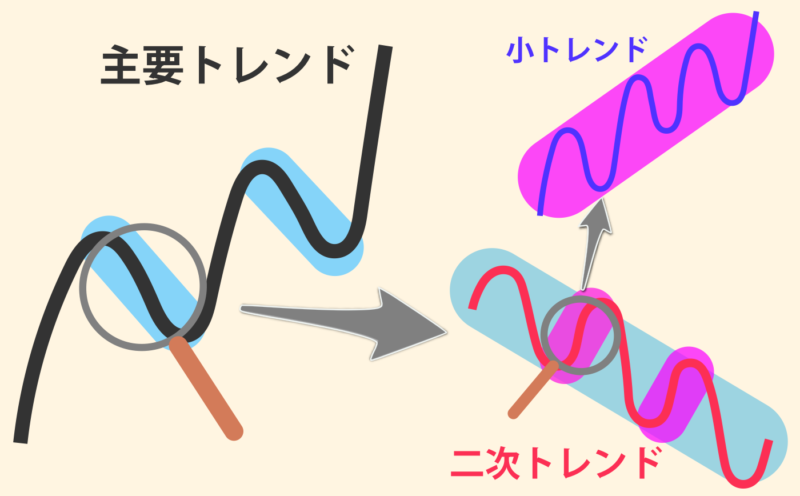

主要トレンド、二次トレンド、小トレンドを全て図に表すとこのようになります。

主要トレンドの絶好のエントリーポイントである押し目や戻しを捉えるために、これら3種類のトレンドの考え方は必須なので、上記の3つの図を繰り返し見比べ、それぞれがどういう関係になっているのかを理解してから先に進んでくださいね。

これらのトレンドが理解できたら、絶好のエントリーポイントが見えてきます。

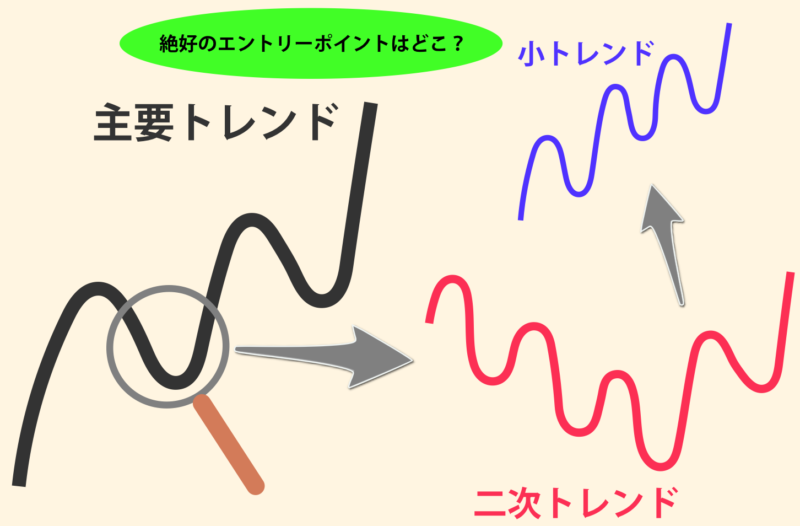

3種類のトレンドを組み合わせた絶好のエントリーポイント

さてここまででも十分に、どういうところを狙っていけばいいのか?を見ていきましたが、主要トレンド・二次トレンド・小トレンドを全て組み合わせてマルチタイムフレームで分析をした結果、どこでエントリーするのが絶好のポイントなのか?をより細かく見ていきましょう。

絶好のエントリーポイントは、

主要トレンド・二次トレンド・小トレンドの方向が全て揃う所

この言葉だけでは難しく感じるかもしれませんが、チャートに当てはめていくと、どこが該当するのか?がわかるので、じっくりと確認してみてください。

では、先ほどの一文、

主要トレンド・二次トレンド・小トレンド、それぞれのトレンドの方向が全て揃う所

がどこなのか?答え合わせをしていきます。

ここです。

これらのポイントは全て連動いていて、同じ場面を示しています。

ここが王道であり、絶好のエントリーポイントである、主要トレンドの押し目、戻りに当たる部分で、下位足を使ってこのポイントを捉えるために必要な分析なのです。

なぜここが王道なのかを簡単に説明しておくと、含み損が少なく、勝てる可能性が高く、1回のトレードで大きく狙えるわかりやすいエントリーポイントだからです。

トレンドが出ていればどこでもエントリーしていいわけではなく、それだと含み損が大きくなったり、ロスカットを連発させてしまいまい、ストレスになるものです。

それを解決してくれるのが、押し目を待って買う、戻りを待って売るスタイルなのです。

そしてこれら3つのトレンドを組み合わせて見えてくるポイントこそが絶好のエントリーポイントなのです。

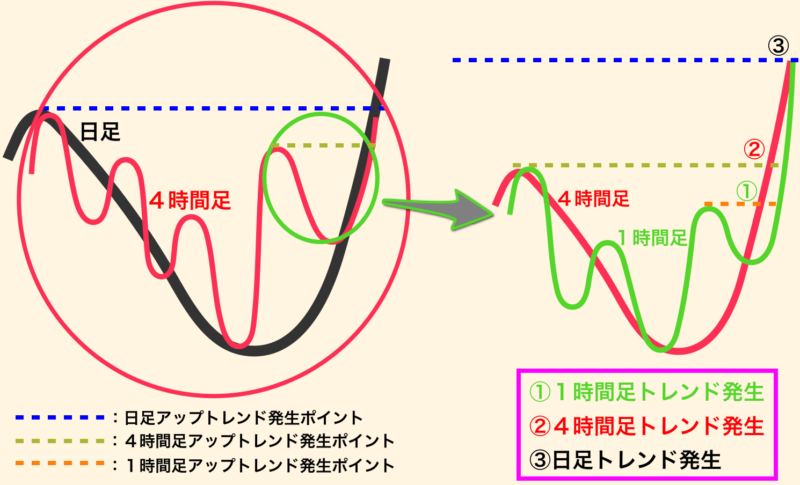

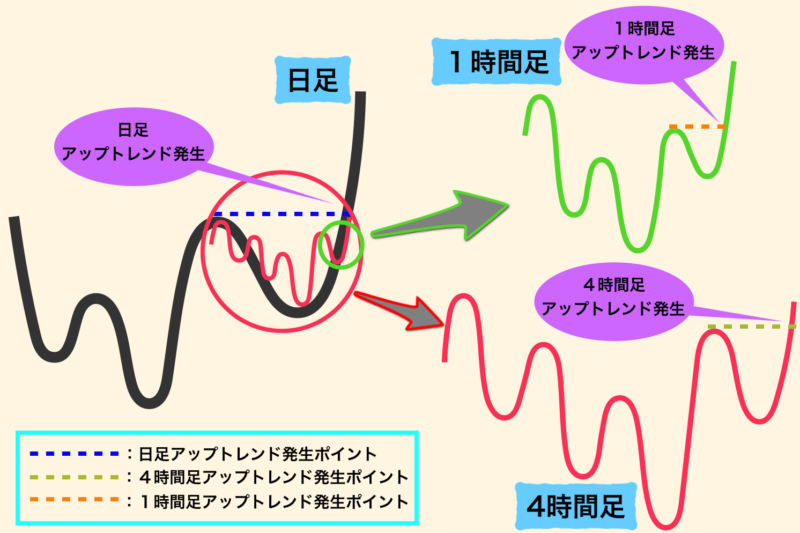

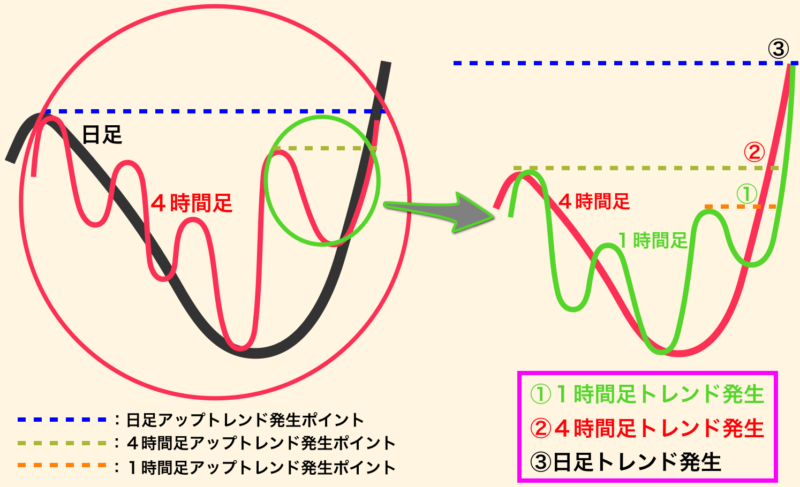

そしてこれらのトレンドに時間足の概念を組み込んで考えていくと

ここでは、

- 主要トレンド=日足

- 二次トレンド=4時間足

- 小トレンド=1時間足

として図を作っています。

で、先ほどの日足の赤丸のところをより詳細に見ていくとこの様になっています。

この2つの模式図を見比べてもらえれば、1時間足→4時間足→日足の順番で短い時間足から順番にトレンドが発生して揃っているのがわかるでしょう。

このように、相場の値動きの本質として、基本的により短い時間足からトレンドが同じ方向へと揃っていく、こうした法則があります。

長期足である主要トレンドの押し目、戻りを、含み損をほとんど抱えることのない絶好のポイントでエントリーするために、こうしたマルチタイムフレーム(複数時間足)での分析ができるようになる必要があるのです。

つまり、ダウ理論の「3種類のトレンド」の項目ではいろいろ話をしてきましたが、結局の所、絶好のエントリーポイントをなるべく早く、正確に見つける為に必要な分析方法を教えてくれたのです。

さて、ここまでは主要トレンドが調整局面からトレンド方向へと切り替わるポイントをより短期の時間足のトレンドを重ねたマルチタイムフレームで分析していく方法でした。

「3種類のトレンド」のまとめ

- ダウ理論(トレンド)で重要なのは「目線の固定」によって、無駄な損失を減らす基準である、ということ

- 「転換シグナル」というのは「トレンドの発生・崩壊」から成り立つ

- 複数の時間足におけるトレンドの相関関係を意識することが「マルチタイムフレーム分析」である

6:主要トレンドは3段階からなる

⇒相場の格言に逆らった「頭から尻尾まで」を取る事が可能になる

先ほどのダウ理論の5つ目の法則では、主要トレンドと二次トレンドと小トレンドと3つのトレンドの話をしましたが、ここで扱うメーンテーマは主要トレンドです。

ここでは、主要トレンドの始まりから終わりまでがどのような変遷をたどって行くのかを見ていきます。

主要トレンドの話なので、実際のチャートで言えば日足以上の週足や月足でみた時に、この考え方は適用される、ということです。

ここが理解できればそれこそ、投資の格言で「頭と尻尾はくれてやれ、狙うな」というリスクは背負わず確実な利益を狙う事を促すための意味を持つこの言葉に逆らった「頭から尻尾までを狙う」という上級者レベルのトレード領域まで目指す事ができます。

では「主要トレンドは3段階からなる」についてまずはウィキペディアの原文を見ていきましょう。

「主要トレンドは3段階からなる」を原文で確認する

ウィキペディアには以下のような記述があります。

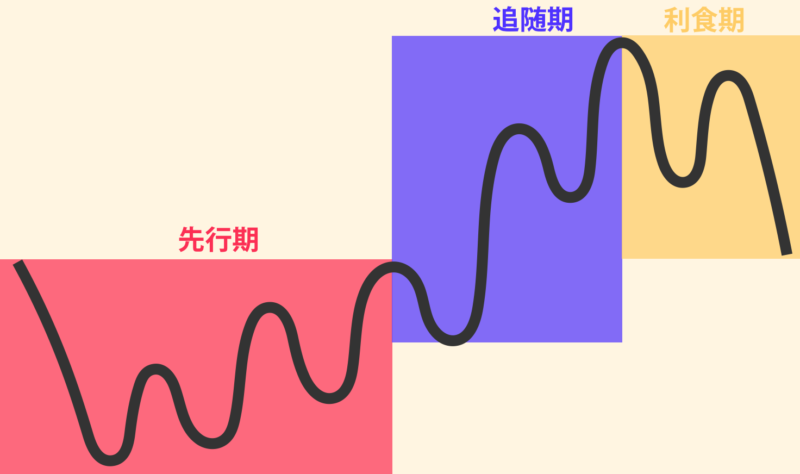

主要トレンドは3段階からなる

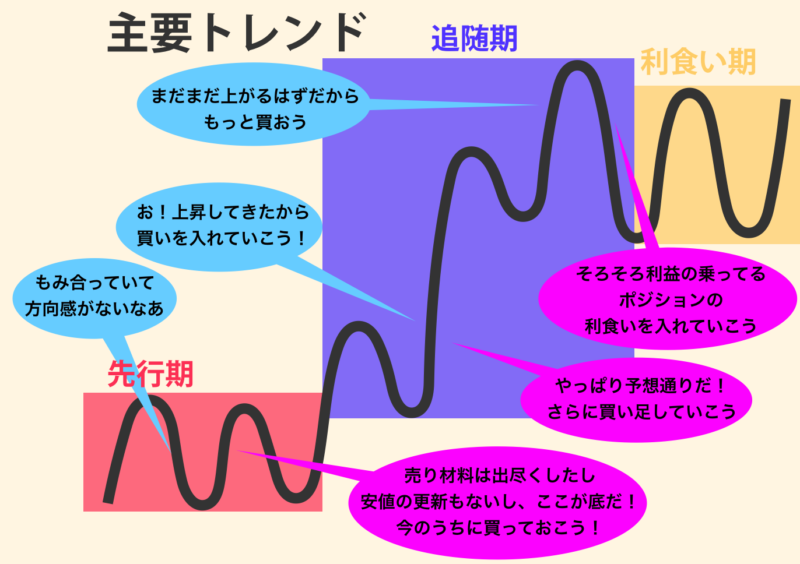

また、主要トレンドは買い手の動向によって3つの段階からなるとしている。

先行期:市場価格が下落し全ての悪材料は織り込み済みと判断した少数の投資家が、いわゆる”底値買い”をする時期。価格は、下落しているか底値圏で上下している。

追随期:市場価格の上昇を見て追随者が買いを入れる時期。価格は、上昇局面にある。

利食い期:価格が充分に上昇したところを見て、先行期に買いを入れた投資家が売りに出て利益を確定する時期。価格は既にその前から上昇局面にあるものの、その上昇する値幅は小さくなっている。

引用元:Wikipedia ダウ理論

主要トレンドは3つの段階があり、それぞれを「先行期」「追随期」「利食い期」と名付けています。

この辺りは相場参加者と、参加者の心理を読み解いていくと、とてもよく分かります。

まずは先行期、追随期、利食い期が主要トレンドのどの場面のことを指しているのかを図で確認しましょう。

まず最初にあるのが先行期ですね。

この先行期はまだ相場に方向感のない時期です。

多くのトレーダーはこの先行期のチャートを見ても「もみ合っていて方向感がないあ」程度にしか感じません。

しかし、一部の嗅覚の優れたトレーダーは様々な分析の結果、「売りの判断材料は出尽くしたし、安値の更新もないから、ここが底だ!」と判断し買いを入れます。

このように「今の値段が底値圏だ」と判断するトレーダーが徐々に増えて買いが増すことで、相場は少しずつ上昇し始め、追随期へと突入します。

追随期は高値と安値の更新がはっきり確認できている(トレンドが発生している)ため、先行期では様子を見ていたトレーダーたちが買いを入れてきます。

先行期から買い目線でいる嗅覚の優れているトレーダーたちも、上昇に合わせて買いポジションを増やし、多くのトレーダーが買いを入れるので相場は一気に上昇していきます。

これが追随期です。

そして追随期で上昇してある程度の時間が経った次にやってくるのは、先行期から買っていた嗅覚の優れているトレーダーの利確です。

「そろそろ利益の乗ってるポジションの利確をしていこう」と利益確定の注文を入れていきます。

買い持ちしているポジションの利確の注文は、市場に売り注文として出るので、相場を押し下げる力が働きます。

しかし一方で追随期から入ってきたトレーダーたちは依然として「まだまだ上がるはず!」と買い注文を入れている人がほとんどです。

先行期で早い段階から買っていたトレーダーたちが利益確定をすることで、上昇の圧力が弱まっていき、高値を更新することなく追随期が終了し利食い期に入ります。

利食い期では、大きく新規のポジションが入るよりも、持っている買いポジションを利食いたいと思っているトレーダーが多く、売りのオーダーが出ることから、上昇よりも下落圧力が強くなります。

チャートで見ると、利食い期は横ばいのもみ合いになるか、もしくは下落していきます。

こうして一つの相場(トレンド)が終了して、またどこかのタイミングで嗅覚の優れたトレーダーが「売り材料は出尽くしているから、そろそろ買いを入れておこう」と買いあさりはじめ、先行期が形成されるのです。

また、利食い期と先行期ははっきりと区別できるものではなく、利食い期の途中から先行期に突入して、どこかのタイミングで追随期にはいるケースもあります。

このように利食い期と先行期ははっきり区別できるわけではなくグラデーションになっているのです。

先ほどの図でまとめると以下のようになります。

「主要トレンドは3段階からなる」まとめ

- 主要トレンドの内訳「先行期」「追随期」「利食い期」の3段階のそれぞれの期間の流れをイメージしよう

- 主要トレンドの3段階に明確な切り替わりで考えられる部分と、グラデーションで考えるべき部分がある

- チャートパターンを認識することで「期の切り替わり」を見つけやすくなる

ダウ理論のまとめと今後ダウ理論を学習するための順番

ここまで長々と伝えてきましたがいかがだったでしょうか?

一番伝えたかった事は、ダウ理論は、本当に奥が深く実践的な理論にもかかわらず、残念な事にほんの一部しか重要視されていない上に、間違った理解をしている事が多いものだという事です。

しっかり一つ一つ読み解いて繋げていくと、とてつもないパフォーマンスを発揮できる力になるのです。

それ故にしっかり手を動かして実践しないと理解出来ないものでもあるのです。

ここまで読んでくれたほとんどの人は少なからずダウ理論の重要性を理解してくれたと思いますが、いざ自分の目で、手でチャートを見ても99%上手く出来ません。

なぜなら、ダウ理論を理解していくために正しい順序で手を動かす必要があるのです。

そして、そのステップどおりにダウ理論に基づくトレンド判断ができるようになれば、ダウ理論だけでもトレードして勝てるようになるのです。

ダウ理論を使ったトレード手法に関しては、こちらにまとめてありますので、ぜひダウ理論による分析をマスターして、相場のトレンドを掴んだトレードができるようになりましょう。

無料メールマガジンで学びませんか?”

僕がダウ理論を使って日々チャートを見てどんな分析をしているのか、リアルタイムの相場分析をメールで無料配信しています。

その配信では、

・勝つチャンスが来そうな注目すべき通貨ペア

・トレードするならロングなのか、ショートなのか?

といった内容から

・現在の相場のトレンドがどっちに出ているのか?

・どのタイミングまで待つべきなのか?

・どんな考え方をしているのか?

といった具体的な考察を、既にサイトで公開をしているダウ理論を使ったシンプルで超強力なトレードルールを基に、配信しています。

これらの配信をする理由は、トレードで高い勝率を実現するためには、正しい分析が必要であり、どういうものを「正しい」分析というのか?

それを実際に見てもらい、あなた自身がFXで勝てる様になるために必要な事に気付くきっかけになればと考えているからです。

また、最終的にはあなた一人でも僕と同じチャート分析ができるように、そのために必要な知識、考え方をレポートやメールマガジンで詳しくお伝えしていきます。

『毎日がんばってチャートを見ている・・・』

『思うようにトレードで勝てない・・・』

『自分のチャートの見方が正しいのかわからない・・・』

『トレードは真面目にやらないと勝てないよね・・・』

『ダウ理論がイマイチ腑に落ちなくていつまでたっても上達を実感できない・・・』

こんなふうに思っている人には、目からウロコな話ばかりなのでオススメです。

既に配信を受け取っている方々からは、日々「勉強になります」「勝ちました!」といった嬉しい報告から、「なぜここでトレードできるんですか?」といった質問に対してやり取りしているので、実になると思いますよ。

具体的に得られるものの一部を紹介します。

▼登録すると得られるもの▼

・F-pedia管理人の高勝率リアルタイム相場分析配信

・99%の人が見落としているトレード手法の難易度について【レポート】

・僕が必勝法をみつけるまでに【レポート】

・勝トレーダーが絶対身に着けている2つのスキル【レポート】

・秘密のメールマガジン

・Amazonでベストセラーランキング1位を獲得したダウ理論の本

メールに登録してくれた人限定で、これらをテーマにしたレポートを作り出来上がり次第プレゼントしようと思っています。

あと、一つ補足ですが、いつでも解除できますのでご安心ください。

メールではなかなかサイトには書けない僕のプライベートな話もしていますので、そちらもお楽しみに。

※この情報に基づいてトレードした際の保証や責任は一切負いませんのでご注意ください。